游戏资本观察:88起投融资,腾讯、IGG、bilibili承包近半

过去一年,游戏行业抵御住了疫情的冲击并迎来了较为不错的发展。据《2020年中国游戏行业报告》数据,今年游戏市场收入增速从2019年的8.7%增长至20.71%。与之相对应的国内游戏投融资数量也比往年增加了不少,且大部分投资为企业间的战投,其中腾讯、IGG、bilibili表现出了较强的“购买欲”。

除此之外,在资本层面,头部上市游戏公司营收情况颇为乐观,腾讯、网易、世纪华通、三七互娱前三季度已稳居“百亿俱乐部”阵营。极个别游戏公司因疫情、产品、商誉等问题出现净利润为负值的情况,如*ST富控已处于退市边缘,行业竞争依然十分激烈。

时值岁末年初,游戏陀螺针对游戏行业的投融资、上市及发展趋势进行复盘、分析和预测,希望以此更清晰地拆解游戏行业现状。

投融资概况:2020年共有88起,同比增长95.5%,其中逾8成为企业战投

2020年游戏行业投融资信息比以往更加密集,海外表现为大型游戏企业间的并购收购案件增加,国内则表现在企业投融资需求的旺盛及对内容团队收拢节奏的加快。

“以往西方市场每年1亿美元以上的并购案仅有6至8起,但2020上半年已发生了9起。”曾参与Zynga收购Peak Games的投行Aream & Co.北美及亚洲负责人Ryan You告诉游戏陀螺。他认为,这是受近两年游戏行业有良性的退出机制、良好的财务表现、清晰的商业模式和市值增长所影响。

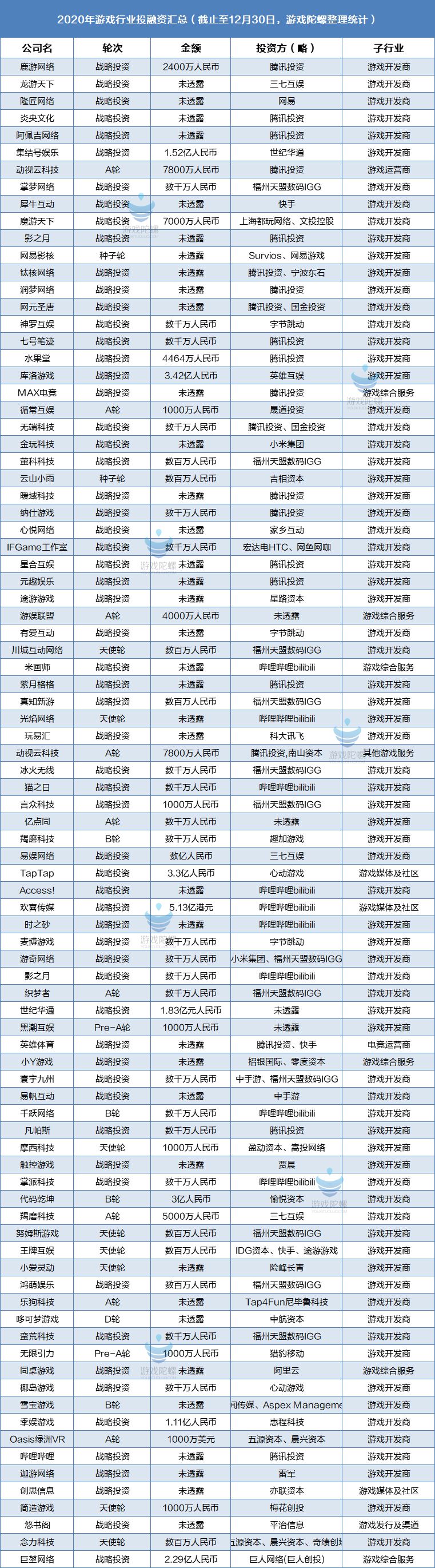

而国内,游戏陀螺以公开的投融资信息不完全统计,截止至12月30日,国内游戏行业共有88起投融资,同比去年的45起增加95.5%,其中有75起投资落在了游戏研发上,占比85.2%。

有不少企业希望通过投资尽快绑定优质游戏团队,做好产品储备。这一诉求也与国内版号“控量”,产品研发发行成本增加,市场精品数量跟不上产业供给,发行公司出现产品断档的情况有关。

在近期游戏陀螺的采访中,仍有不少的企业表示将持续加快内容团队收拢速度,如三七互娱战略投资负责人王自强就曾在采访时表示,公司能以几百万、数千万甚至上亿的资金去支持精品游戏研发商。但是,这并不意味着所有游戏内容团队都易获得投资。

事实上,优质标的和质地一般的标的在资本市场呈现“两极分化”的态势。资方瞄准的标的大部分是头部优秀游戏团队或拥有强背书的初创团队,若中小游戏团队各方面条件不够突出,获投的难度依然很大。早前,中手游CEO肖健在媒体采访中就曾表示“公司的投资思路主要集中于垂直品类头部企业和明星游戏制作人参与的初创公司。”

这点,在投资轮次上也可以明显看到,在今年的88起投融资案件中,有21起投融资发生在种子轮、天使轮和A轮,其余的67起均为Pre-B轮、C轮、C轮以后轮次及战略投资。资方对投资标的态度很谨慎,初创团队获投的难度仍旧很大。

在资方看来,创业是一个考验综合能力的赛场,专项很强仅仅是地基而已。好的创业团队需要:①团队背景好;②有融资能力;③踩对了品类。而品类方面,某一线游戏厂商战略投资部负责人告诉游戏陀螺,“2020年我们看的最多的是SLG、二次元、女性向和休闲”。

企业现状:腾讯、IGG、bilibili包揽近半投融资,为加固主赛道丰富产品内容

虽然2020年游戏行业的投融资活跃度比以往高一些,但资金的流向还是在行业内部。从资方背景来看,近两年游戏行业已很少看见VC、PE的身影,大部分投资是基于企业的战略需求。

其中,活跃度较高的头部及腰部游戏企业投资逻辑大多是在稳固自身游戏竞争壁垒的同时,聚拢各个细分赛道内容团队以扩展和储备更多元化的游戏产品。

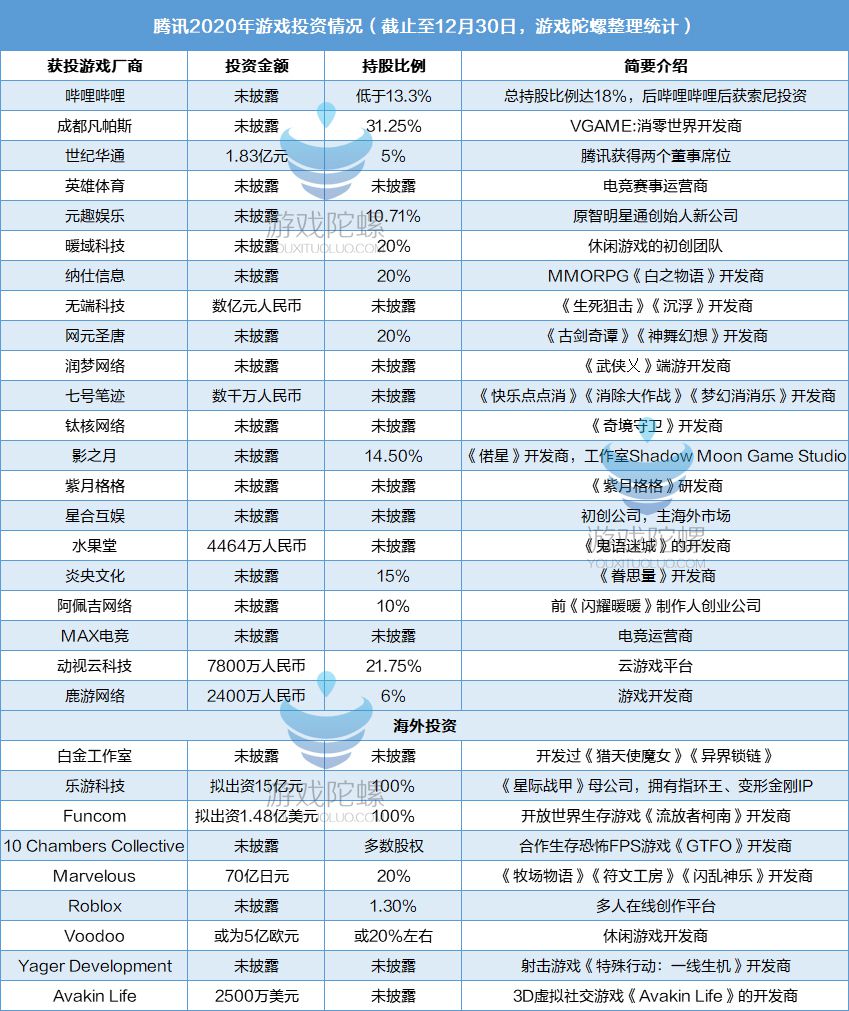

在这一批企业中,腾讯、IGG、bilibili的“购买欲”最为强烈,游戏陀螺以公开的信息统计,截止至12月30日,腾讯在游戏领域的投资已有30起,其中国内21起,海外9起;IGG国内游戏投资12起;bilibili 9起,其中bilibili涉及动画和VR领域并未统计在内。这三家公司国内游戏投融资共计42起,占比近半。

具体来看,腾讯的投资特点:

①聚焦中小游戏团队,除世纪华通、bilibili等大公司外,腾讯投资倾向于小工作室。吸金能力强,粘度高的大众休闲游戏团队也是腾讯瞄准的重点,如Voodoo和七号笔记;

②收拢端游研发团队,今年腾讯投资的润梦网络、网元圣唐、无端科技都是主攻端游研发,腾讯此举或为主机或者云游戏做储备;

③保持海外游戏收购力度,腾讯在海外的投资逻辑仍是拥有少量股权,但不干涉研发。

与腾讯一致,IGG在2020年也开启了“买买买”模式,先后拿下了诸多中小游戏开发团队,包括冰火无线、言众科技、鸿萌娱乐等,其中部分公司还持有海外游戏部门。

从投资标的属性来看,女性向、三消、卡牌都是IGG投资重点,尤其是在女性向方面,IGG拿下了古风乙女恋爱手游《半世界之旅》开发商掌梦网络及女性向恋爱手游《梦浮灯》研发商北京织梦者。

有接近IGG的投资者告诉游戏陀螺,IGG两大王牌游戏《王国纪元》与《城堡争霸》营收有所下滑,IGG正在着手丰富自身产品线,放置类、三消、卡牌、女性向、剧情向等游戏研发团队会更受公司青睐。

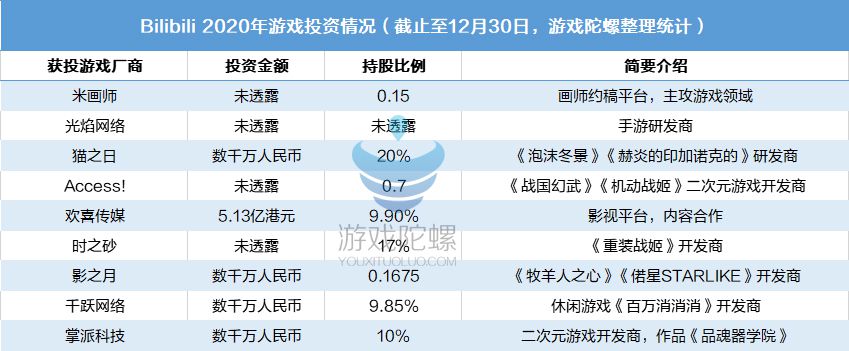

bilibili的投资需求也很强烈,主投资赛道包括影视、动画、VR/AR、游戏等,总投融资逾20起,其中游戏领域投资有9起。

不过,与IGG追求多元化投资不同,bilibili投资标的属性与主业务关联性很大。猫之日、时之砂、影之月、掌派科技等均有二次元游戏研发经验,这点也与其平台属性有关。

据游戏陀螺观察,bilibili在游戏领域的投资步伐或许还会加快。早前,bilibili高层曾在三季度财报电话会议上称,“公司有141亿元的现金储备,足够支持多个领域的投资。”

上述三家公司之外,今年网易、字节跳动、三七互娱、心动公司、第七大道等游戏企业均进行了投资活动。网易拿下了隆匠网络、字节跳动虏获了麦博游戏、三七互娱入股了易娱网络、心动公司投资了椰岛游戏,第七大道想要并购卓越互动等。据游戏陀螺了解,这些公司新一年仍保有较高的投资热情。

资本概况:A股游戏版块“固化”明显,上市游戏公司业绩分化强者恒强

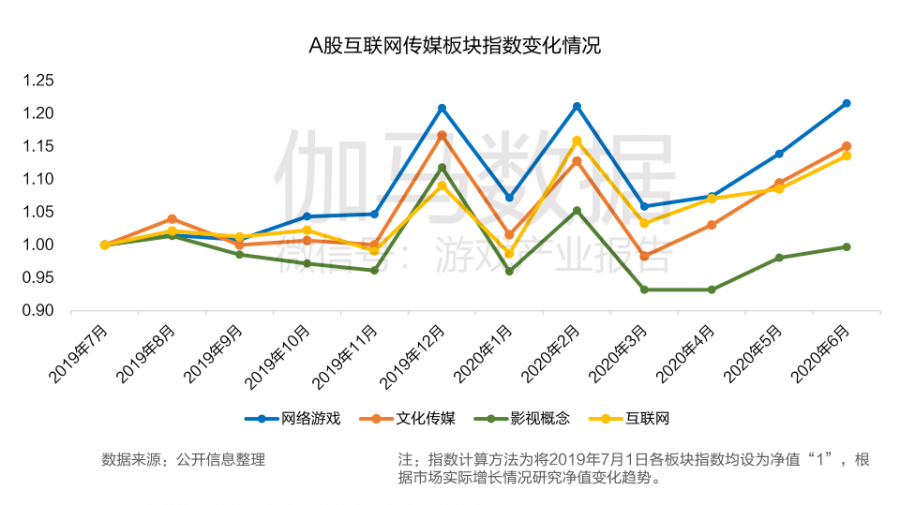

随着国内投资潮的涌动,资本市场对游戏版块关注度比去年高一些。伽马数据发布的《2019-2020中国游戏产业上市企业竞争力报告》显示,2019年7月以来,A股市场游戏版块在互联网传媒行业中大部分时间涨幅居前,资本关注度持续高涨。

不过,到了2020年下半年,受市场对买量前景的担忧以及不利政策预期等利空因素影响,A股市场陷入低迷状态,包括三七互娱、巨人网络、完美世界、世纪华通等在内的游戏公司也遭到资本不同程度的抛售。

这种低迷状态持续数月,并引发业界对于游戏“买量”模式及A股游戏版块发展的多重探讨。所幸,年末游戏市场收入增速提升及多款游戏定档等诸多利好消息使得A股游戏版块再获资本关注。在游戏陀螺撰稿期间,三七互娱、完美世界等企业曾出现涨停情况。

在游戏陀螺看来,这种低迷态势或与A股游戏版块的“固化”有关。一方面,近三年,A股游戏版块没有补充任何新成员,米哈游、多益网络等游戏公司在遥遥无期的等候中主动撤回申请;另一方面,A股游戏版块有部分游戏公司发展跟不上大部队,有些还频频被爆产品延期、管理问题,加上高难度的收购并购,发展不及一些非上市公司如乐元素、紫龙、鹰角、叠纸等。

拆解A股游戏上市公司近几年的财报和产品情况,我们还会发现A股游戏版块能打的“战将”不多,大部分游戏企业表现一般,业绩分化明显,强者恒强。这点放大到整个游戏行业也是如此。腾讯、网易近几年持续占据行业80%以上的市场份额。

细化到近期的三季度财报上,2020年头部游戏企业腾讯、网易、世纪华通、三七互娱已提前进入游戏行业“百亿俱乐部”阵营,完美世界在前三季度就已经完成了去年全年所达成的业绩,有望冲击“百亿”。

腰部游戏企业电魂、游族、吉比特、中青宝等营收表现不错,营收同比增幅均超过20%。而尾部游戏公司如天舟文化、*ST中南、三五互联、众应互联等公司发展情况令人担忧,其前三季度净利润已为负值。

企业现状:买量成本高企研发支出上涨,企业成本控制和研发能力受考验

关于上市公司的业绩剖析,年报要比季报披露的更加详实,在这方面,游戏陀螺日后也会进行整理汇总。当前,就季报而言,业内讨论较多的有两点:①销售买量成本的上升;②游戏研发支出的增加。

“今年买量价格较去年涨幅10%到30%。”某游戏公司市场人员如此告诉游戏陀螺。原因在于:一方面,2020年上半年游戏企业争抢用户时长红利,过度消耗用户导致流量质量下滑;另一方面,大厂加大了对买量的投入,且下半年游戏市场新游增多,流量竞争加剧,使流量成本提升。

这点也体现在上市公司的财报中,游戏陀螺对比了世纪华通、完美世界、恺英网络、巨人网络的销售费用和营业成本的比例。2019年上半年上述游戏公司的销售费用和营业成本的比例分别为12.56%、5.2%、48.97%、21%,到2020年上半年数据增长为:31.9%、27.71%、67%、57.78%。

涨幅非常明显,这意味着新一年,游戏企业需要强化成本控制能力,平衡销售买量支出及营收,避免出现“增收不增利”的情况。

眼下,游戏行业已经迈入产品精品化时代,在成本控制能力之外,企业的研发能力也越发重要。在三季度报中,我们可以看到游戏企业在内容研发支出上的增加。如完美世界和世纪华通三季度的研发费用支出就超过了10亿元,三七互娱的研发费用同比增长了65.86%至8.56亿元,电魂网络的研发费用同比增长42.98至1.18亿元。

在游戏陀螺看来,精品化趋势下,企业的研发能力与企业营收及销售强关联,想要控制成本,行而有效的方法便是创造更优质的游戏。

趋势预测:内容仍是企业重中之重,投融资或有“一家有女百家求”情况

基于以上种种观察以及与游戏行业多位投资者的交流,游戏陀螺亦对今年游戏资本市场乃至行业现象进行总结和预测,希望有机会与更多行业人士交流。具体来看:

①新一年游戏内容团队的投融资数量或将翻倍增长,优质团队估值有所提升;

②SLG、女性向、二次元、三消+X等仍是投资主流,下半年细分赛道“神仙打架”;

③游戏厂商将出海成绩列入财报中,云游戏或成资本常挂嘴边的“新故事”。

在投融资方面,经过复盘,我们可以明显感受到游戏企业对好内容和优质团队的迫切需求。事实上从2020年年中开始,游戏陀螺也时常接到各种“求推荐合适游戏团队”的私信,诉求就是“我们想投资或者收编”。

因此,我们认为,新一年,游戏企业对内容团队的收编将持续升温。借用某头部游戏企业投资者的话,那就是“明年的竞争更加激烈,可能你还在犹豫,别人就已经打款了。”

自媒体晚点LatePost曾在年终时发文分析腾讯的游戏投资策略,其中有个细节写道:

一位接受腾讯投资的游戏公司管理层回忆,起初腾讯给他开出数千万元的价格,他只是犹豫了一下,对方旋即把价格开到了 1 亿元。“咱们赶紧签。”

“策略变了。” 一位接近腾讯投资部的人士告诉我们,以前看项目要很仔细,现在无论是早期公司还是小的赛道,基本面还行的都可以投。

腾讯这种迫切寻求内容团队的心态,未来我们或将在更多头部游戏企业身上看到。不过,回过头来思考,企业之所以迫切想要收编游戏团队,原因是缺乏优质的游戏内容,那么,哪一些游戏内容是投资想要的?或者说他们的投资标的属性要求如何?

针对这一问题,游戏陀螺与多位游戏投资者交流,发现投资者关注的游戏品类非常多元,女性向、二次元、三消+X、动作射击、SLG、放置、休闲等。不过,有几个细分领域投资者的诉求重合度较高,SLG、二次元、女性向,这也是2020年的热门品类。

2020年,米哈游《原神》的出圈,使得二次元游戏细分领域再次爆火,原植根于二次元游戏的网易、盛趣、中手游、英雄互娱、四三九九、乐元素等更是频频发力。据伽马数据联合创始人兼首席分析师王旭透露,“今年共有46款二次元移动游戏流水过亿,数量远超往年,2021年二次元移动游戏将得到较快增长,预计超过270亿元人民币。”

而SLG、女性向游戏在2020年的热度也是直线上升。SLG细分品类中,腾讯《乱世王者》、网易《率土之滨》、灵犀互娱《三国志·战略版》、莉莉丝《万国觉醒》国服、腾讯《鸿图之下》、快手《三国志威力无双》等均展现出高粘度、强吸金属性,引得诸多游戏企业蜂拥。

女性向方面,2020年涌入的“玩家”也很多。除了深耕女性向的叠纸外,新晋玩家产品包括字节跳动《灵猫传》、完美世界《梦间集天鹅座》、米哈游《未定事件簿》、华清飞扬《掌门太忙》等。据悉,IGG近期也对女性向游戏蠢蠢欲动。

除此之外,大方向上,出海、云游戏、主机游戏均是近两年的长线话题。《2020年中国游戏行业报告》数据显示,中国自主研发游戏海外市场实际销售收入达154.50亿美元,比2019年增加了38.55亿美元,同比增长33.25%。预计2021年,国内游戏出海继续保持高速增长态势。

云游戏方面,今年已有多家游戏企业涉足,其中米哈游的《原神》云游戏表现较为不错。相信未来,随着5G及边缘计算等技术的发展,云游戏内容或将有所增加,当然成本也很高,这点,业内也有诸多预测,在此便不再赘述。

-

微信号:18832122682

- 800006642

- 800006642

- 400-6544-123

- 回到顶部